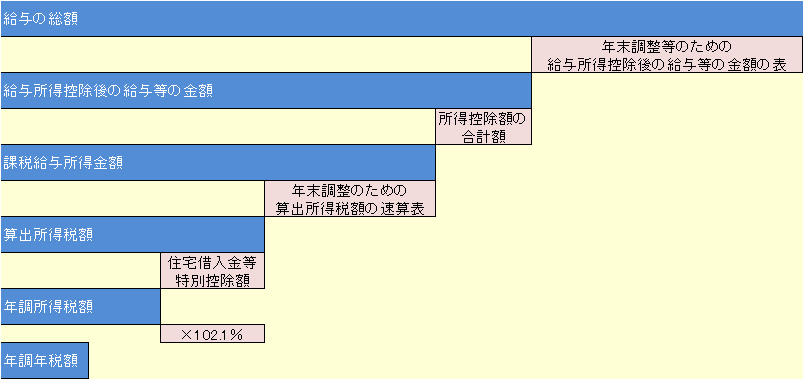

年調年税額を求めるまでの流れ

所得控除額の合計額

年末調整で行えるもの

- 社会保険料控除額

- 小規模企業共済等掛金の控除額

- 生命保険料の控除額

- 地震保険料の控除額

- 配偶者控除額

- 配偶者特別控除額

- 扶養控除額

- 障害者等の控除額

- 基礎控除額

確定申告でのみ行えるもの

- 医療費控除

- 雑損控除

- 寄附金控除

年末調整の対象となる人

- 1年を通じて勤務している人

- 年の中途で就職し、年末まで勤務している人

- 年の中途で退職した人のうち、次の人

- 死亡により退職した人

- 退職の時

- 著しい心身の障害のため退職した人で、その退職の時期からみて、本年中に再就職ができないと見込まれる人

- 退職の時

- 12月中に支給期の到来する給与の支払を受けた後に退職した人

- 退職の時

- パートタイマーとして働いている人などが退職した場合で、本年中に支払を受ける給与の総額が103万円以下である人

- 退職の時

- 死亡により退職した人

- 年の中途で、海外の支店へ転勤したことなどの理由により、非居住者となった人

- 非居住者となった時

Q&A

死亡時年末調整における扶養親族の扱い

Q

夫婦で勤務されている従業員

本年、夫が死亡

扶養していた子を控除対象扶養親族として死亡時の年末調整計算。

その後、扶養していた子は妻の扶養になった。

今年の妻の年末調整で、控除対象扶養親族として年末調整計算して良いのか。

A

可能

対象の子が一般の扶養親族とすると、同一年中であっても夫が死亡した時の年末調整と妻の年末調整の両方で、同一の子がそれぞれの控除対象扶養親族となることが可能

つまり、合計すると76万円の所得控除を受けることが可能。

通常は、このようにある一人の方が複数の方の控除対象扶養親族になることはない。

例えば、兄弟で母親に生活費を補助している場合、その母親は、兄弟のうち1人のみの控除対象扶養親族となる。

しかし、年の途中で死亡又は出国した居住者の控除対象扶養親族に該当した人が、

その後その年中において他の居住者の控除対象扶養親族に該当する場合は、

その居住者の控除対象扶養親族として控除の対象となることができる(所基通83~84-1)と定められている

扶養親族に該当するかどうかの判定

年の途中で死亡又は出国した場合は、以下2点の確認が必要。

- 生計を一にしていたか、親族関係にあったかどうか

- その死亡又は出国の時の現況により判定

- その親族が控除対象扶養親族等に該当するかどうか

- その年1月1日から12月31日までの当該親族等の合計所得金額により判定

リンク